2026 startet fulminant: neue ELTIFs von Commerzbank, ARK Invest und Invesco

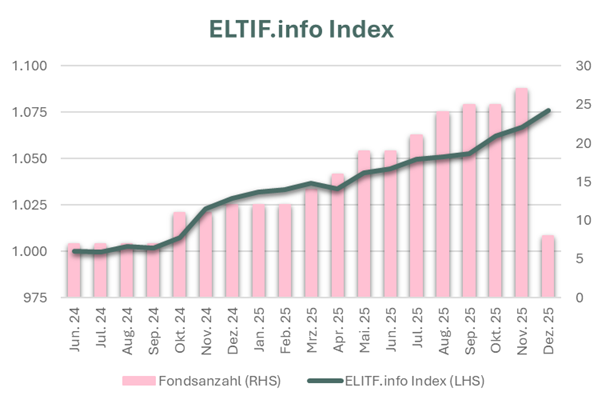

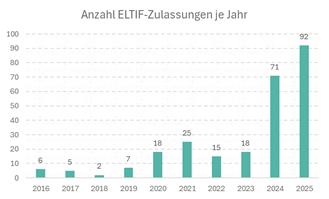

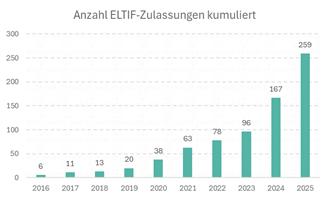

Zum Jahresende 2025 waren die Regulierungsbehörden in Europa noch einmal sehr aktiv und haben einige neue Fonds als ELTIF zugelassen. Infolgedessen kommt es zu Beginn des neuen Jahres zu einer Reihe von Vertriebsankündigungen.

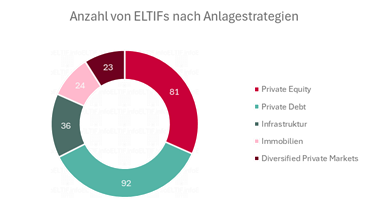

So startet die Commerz Real einen (weiteren) Infrastrukturfonds. ARK Invest um Cathy Wood hat einen Private-Equity-Fonds angekündigt und Invesco lanciert einen Private-Debt-Fonds.

Damit startet 2026 mit so viel Schwung wie das alte Jahr geendet hat: Private Markets gewinnen im europäischen Wealth Management an Bedeutung und weitere Produktanbieter aus unterschiedlichen Segmenten lancieren ihre jeweiligen Anlagestrategien im ELTIF-Mantel.

Breite Vielfalt etabliert sich

So wird das Anlageuniversum breiter und Vermögensverwalter, Privat- oder Genossenschaftsbanken können aus einem immer größer werdenden Spektrum an Strategien wählen.

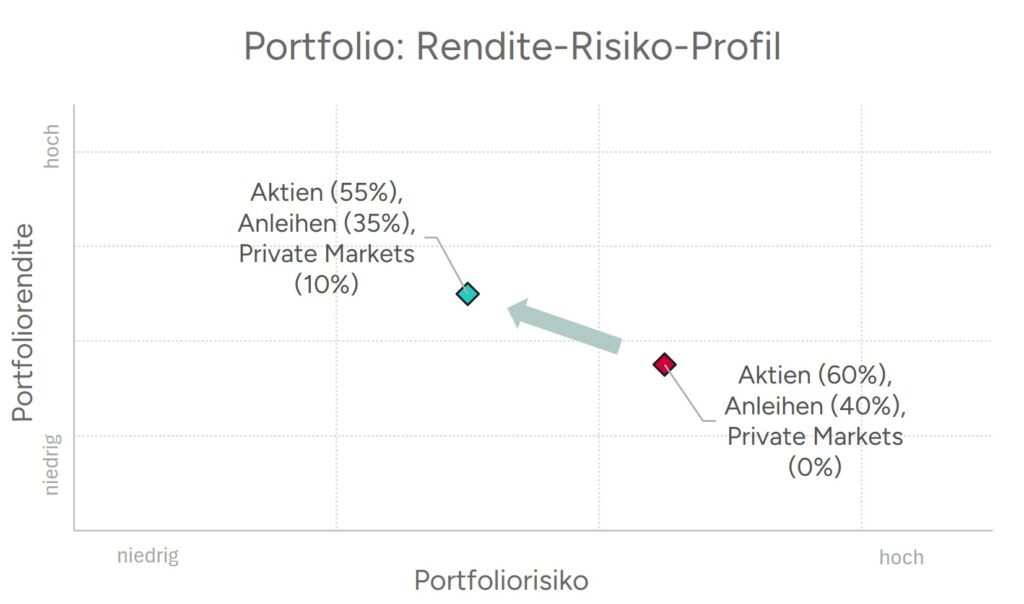

Beispielsweise kommt mit dem Produkt von ARK Invest ein Growth-Fonds mit Technologiefokus auf dem Markt – ein ELTIF, den es so fokussiert noch nicht gibt. Dieser hebt sich von anderen Private-Equity-Angeboten hinsichtlich des Rendite-Risiko- und Diversifikationsprofil ab.

Aus diesem Zuwachs ergeben sich weitere positive Nebeneffekte für Vertrieb und Kunden: Mit der steigenden Anzahl an verfügbaren ELTIF-Strategien nimmt auch das Verständnis für Private Markets zu. Gleichzeitig erhöht sich der Wettbewerbsdruck, was mittelfristig zu attraktiveren Gebühren führen dürfte.

Zuwachs für die klimaVest-Familie

Der bestehende klimaVest ist mit rund 1,7 Mrd. EUR der größte ELTIF und und hat sich auf Investments und Finanzierung von erneuerbaren Energien spezialisiert. Anstatt sich auf diesem Erfolg auszuruhen, baut die Commerzbank das Angebot aus. Denn die Commerz Real erweitert die Produktfamilie um einen breiter gestreuten Infrastrukturfonds mit dem Namen infraVest.

Beim infraVest handelt es sich um einen semi-liquiden ELTIF 2.0, der täglich gekauft und monatlich zurückgegeben werden kann. Die Rückgabe ist im ersten Jahr nach der Fondsgründung ausgeschlossen und danach muss eine 12-monatige Ankündigungsfrist eingehalten werden. An jedem Rückgabetag steht maximal 50% des liquiden Vermögens zur Verfügung.

Investiert wird in Infrastrukturprojekte in Europa mit dem Schwerpunkt Deutschland. Mittelfristig soll in unterschiedliche die Sektoren Versorgung (30-50%), Soziales (10-30%), Energie (bis 20%), Transport (bis 20%) und Kommunikation (bis 20%) investiert werden. Die langfristig angestrebte Zielrendite liegt bei 5-6%.

Die Retail-Anteilsklasse weist eine Verwaltungsgebühr von 1,8 % auf und eine Performancegebühr von 20% (Hurdle Rate von 3-Monats-Euribor + 4%).

ARK Invest bringt Growth-Fonds und kooperiert mit NAO

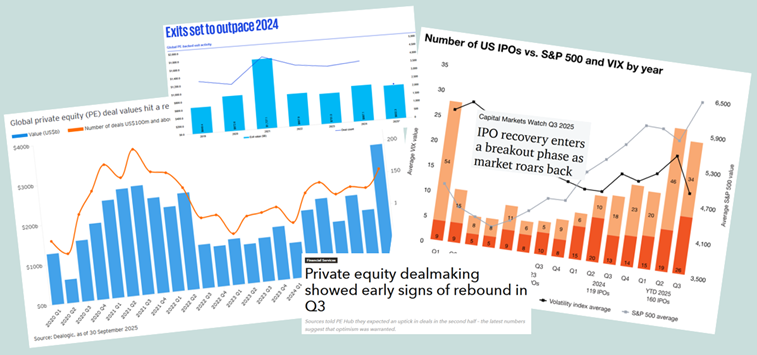

Mit dem ARK Private Innovation ELTIF bringt das Investmenthaus um Cathy Wood seinen ersten ELTIF auf den Markt. Der Fonds verfolgt eine Private-Equity-Strategie mit dem Fokus auf Late-Stage-Growth-Unternehmen vor dem IPO oder anderweitigem Exit. Geworben wird mit der Möglichkeit an einer Beteiligung an Unternehmen wie SpaceX, OpenAI oder Revolut.

Die Investmentausrichtung ist global, wobei mit einem hohen USA-Exposure zu rechnen ist. Thematisch ist der Fonds auf einigen Kernthemen fokussiert: u.a. Künstliche Intelligenz, Robotik, Energiespeicherung, Blockchain.

Der Anteil nicht gelisteter Beteiligungen soll langfristig bei rund 80% liegen. Mit der geplanten Einbeziehung von gelisteten Aktien im verbleibenden liquiden Portfolioteil ist in diesem sowohl mit Renditechancen, aber auch mit Risikopotenzial zu rechnen.

Beim Vertrieb kooperiert ARK Invest mit der Plattform NAO, welche den ELTIF auf ihrer Plattform aufgenommen hat. Die konkreten Gebühren und Liquiditätsbedingungen wurden noch nicht veröffentlicht.

Invesco lanciert Private-Debt-ELTIF

Auch die US-Investmentgesellschaft hat in der vergangenen Woche angekündigt, ihren ersten ELTIF zu starten. Der Invesco European Upper Middle Market Income Fund wird vom europäischen Team der Private-Credit-Plattform verwaltet.

Der Fonds vergibt Fremdkapital an größere mittelständische Firmen mit einem EBITDA von über 50 Mio. EUR. Dies kann sowohl direkt als auch syndiziert geschehen. Laut Fondsprospekt sind dies häufig vorrangig besicherte oder Unitranche-Instrumente.

Es handelt sich bei dem ELTIF ebenfalls um eine Evergreen-Struktur mit der Möglichkeit für monatliche Käufe und quartalsweise Verkäufe (90 Tage Ankündigungsfrist und 5% Gate). Die Mindestanlage der Anteilsklasse „A“ beträgt bei 10.000 EUR, wobei eine Management Fee von 2,1% ohne Performance Fee anfällt.